相続手続きの進め方④

相続税の申告と納付

相続税のしくみ

相続税は、死亡した人の財産の相続をしたいときや、遺言によって財産を取得したときに、取得した人が納める税です。

下の図の正味の遺産額が基礎控除額を超えていない場合、相続税はかかりませんが、超える場合は相続税の申告が必要です。この場合、相続税の総額は実際の遺産分割に関わりなく、各相続人が法定相続分で財産を取得したものとして計算します。

相続税の申告方法

| 申告が必要な場合 | 相続税の課税価格の合計が基礎控除額を超える場合には 相続税の申告が必要です。 |

| 申告期限と提出先 | 相続開始から10ヵ月以内に被相続人の死亡時の 住所地を管轄する税務署に申告書を提出します。 |

相続税の納付方法

| 納付期限 | 相続税の納付は全額を1回で納付するのが原則です。 納付期限は相続開始から10ヵ月以内です。 |

| 納付の方法 | 最寄りの金融機関または所轄の税務署で 納付書に金銭を添えて納付します。 |

- 一度に納められない時は…延納

延納とは 相続税が多額で一度で支払うのが困難な場合に、担保提供を条件として相続税の元金均等年払いによる延納を行うことができます。

延納の要件 ・納付すべき税額が10万円を超えていること。

・金銭で一括納付することが困難であること。

・担保を提供すること。

・納付期限までに延納申請書を提出すること。 - 金銭で納められない時は…物納

物納とは 延納によっても金銭で納付することが困難であり、かつその納付を困難とする金額の限度内である他、一定の要件を満たす場合に金銭の代わりに物で納める方法です。

物納の

優先順位第1順位:国債、地方債、不動産、上場株式等、あるいは船舶。

第2順位:第1順位の財産を用意できない場合は非上場株式。

第3順位:第1、第2順位の財産を用意できない場合は動産。

特定登録美術品は上記順位に関わらず物納に充てることができます。

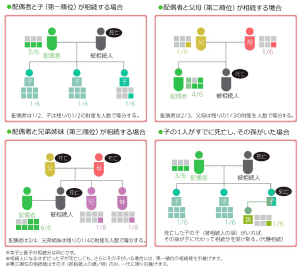

相続手続きの進め方①「誰に分ける?相続人と相続分」「何を分ける?相続財産調査」

相続手続きの進め方②「遺産をどう分ける?遺産相続の方法」

相続手続きの進め方③「準確定申告とは」「相続税とは」

相続税計算

相続税計算